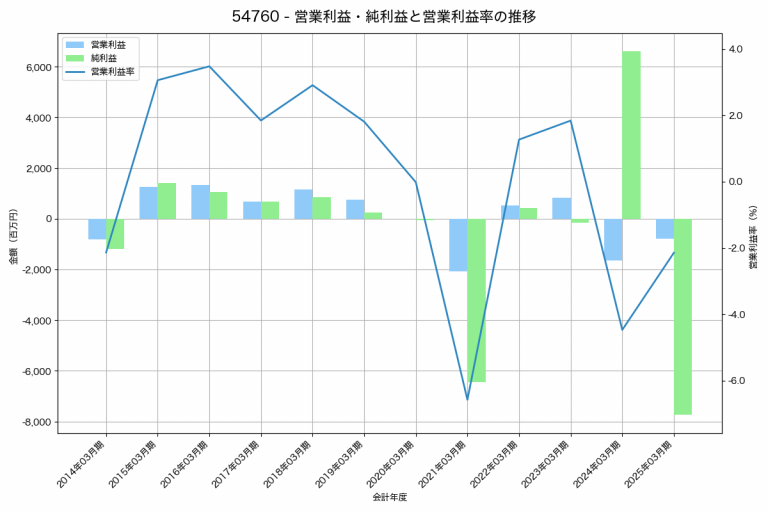

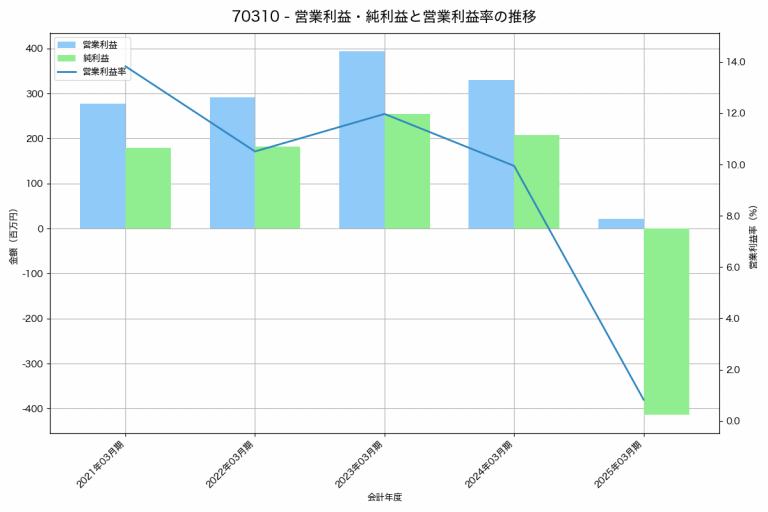

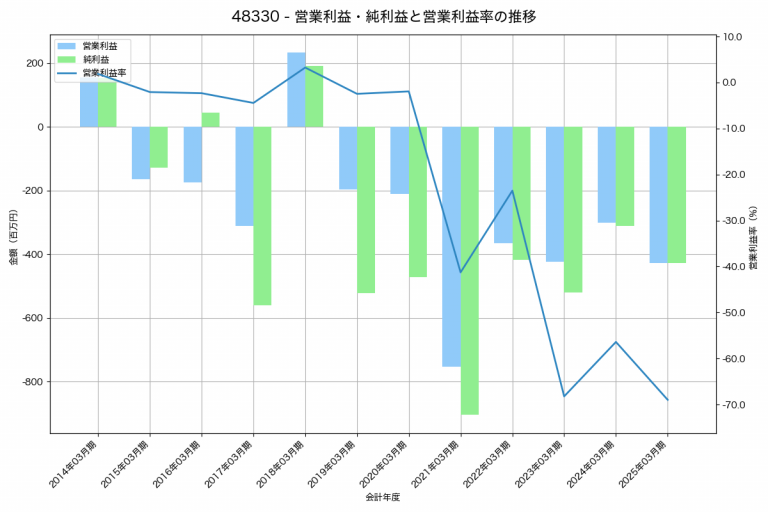

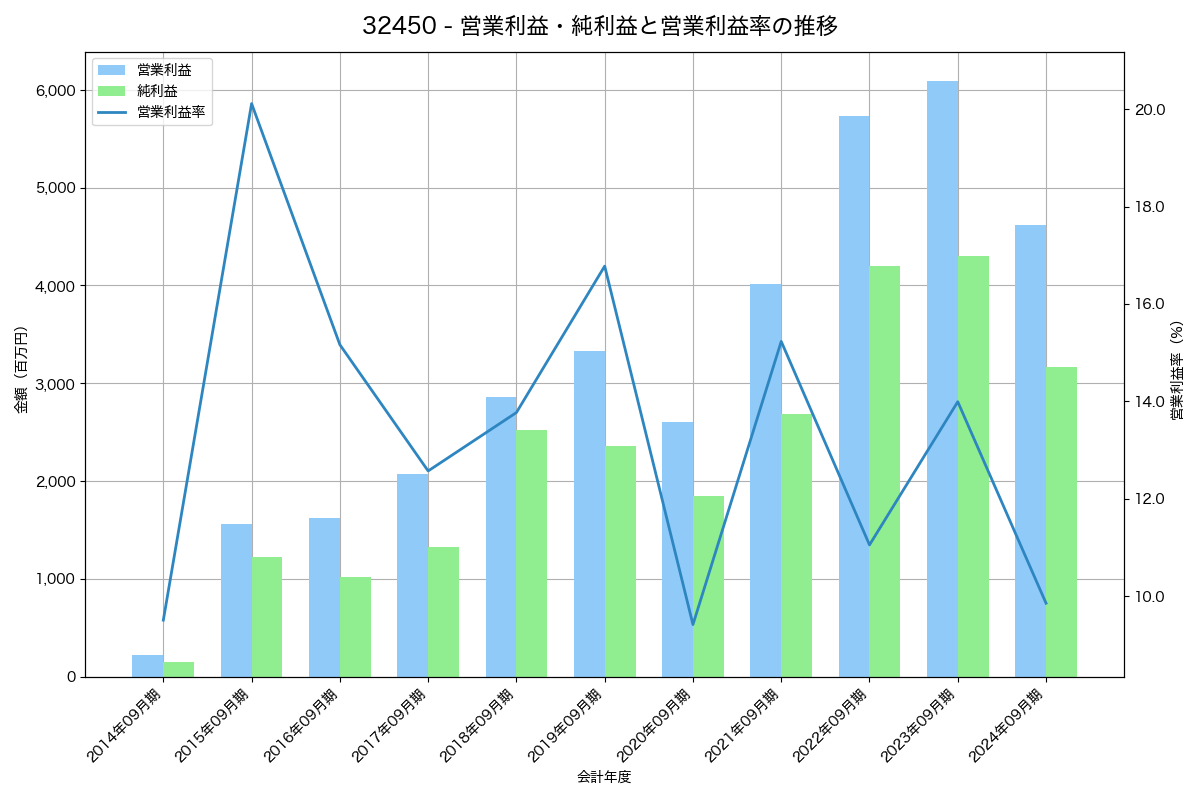

過去の業績推移は?

以下は過去の営業利益・純利益と営業利益率の推移を示すグラフです

株価はどうなっている?

以下は過去の株価とPERの推移を示すグラフです。一般にPERはその企業の利益に対して、株価が割高なのか、それとも割安なのかを判断するための目安になります。

事業内容は?

当社グループは、当社と連結子会社5社及び関連会社1社から構成され、不動産開発・企画、収益不動産の投資・運用、ホテル運営、販売支援職種の人材派遣・紹介などを行っています。

事業セグメント

- リアルエステート事業: 不動産の開発・企画、収益不動産の投資・運用、不動産仲介等の不動産に関連したサービスを提供するソリューション業務を行っています。主に東京都区部及びその周辺エリアで都市型マンションの開発や収益不動産のバリューアップを行い、不動産会社、事業法人、不動産投資ファンド等に販売しています。

- セールスプロモーション事業: 不動産業界と保険・金融業界に対して人材派遣事業を行っています。不動産業界では販売支援職種や事務系職種をメインに人材派遣・紹介事業を行い、保険・金融業界ではアウトバウンド型セールススタッフ等の販売支援職種や顧客管理事務受託、コールセンタースタッフをメインに人材派遣事業を行っています。

セグメント別の業績は?

事業の特徴・強み

- 不動産投資ファンド・REITから個人投資家に至るさまざまなマーケットでの取引を通じて蓄積された「目利き」能力や建物企画、コンストラクションマネジメント、不動産運営実績、市場における情報ネットワーク等を基にした投資家・ユーザーニーズに合致した不動産の発掘、不動産投資・開発・運用等に関するソリューションサービスを提供しています。

- 不動産業界における販売・賃貸促進のための人材支援を機動的に行い、その実績から培われた経験を基に専門性の高い研修プログラムを実施し、不動産に関する専門的な知識と接客視点を持った人材を派遣先のニーズに応じて配置しています。

今後の展開・方針

今後も不動産開発・運用におけるソリューションサービスの提供を強化し、保険・金融業界における人材派遣事業の拡大を図ります。

キャッシュフロー推移

以下は過去のキャッシュフローの推移を示すグラフです。

どんなことに設備投資している?

過去から現在に至るまでの設備投資戦略は、主にアウトソーシングサービス事業の効率化や新規事業への投資に重点を置いており、近年ではリアルエステート事業やセールスプロモーション事業への投資が増加している。

※過去の投資内容は下記のとおりです。

- 2014-09-30 (17,668千円)

目的: 新規事業

詳細: 子会社本社移転に伴う事業用固定資産の取得、アウトソーシングサービス事業における業務管理システム増強 - 2015-09-30 (15,185千円)

目的: 効率化

詳細: 車両の取得、アウトソーシングサービス事業における業務管理システム及びWEBシステムの改修 - 2016-09-30 (5,280千円)

目的: 効率化

詳細: アウトソーシングサービス事業におけるセキュリティ対策及び既存システムの機能追加 - 2017-09-30 (18,843千円)

目的: 効率化

詳細: アウトソーシングサービス事業における既存システムの機能追加 - 2018-09-30 (2,034千円)

目的: 設備更新

詳細: 設備投資等の実施 - 2019-09-30 (29百万円)

目的: 設備更新

詳細: 設備投資等の実施 - 2020-09-30 (1百万円)

目的: 設備更新

詳細: 全社共通部門への投資 - 2021-09-30 (36百万円)

目的: 新規事業

詳細: セールスプロモーション事業への投資 - 2022-09-30 (137百万円)

目的: 新規事業

詳細: リアルエステート事業とセールスプロモーション事業への投資 - 2023-09-30 (63百万円)

目的: 新規事業

詳細: セールスプロモーション事業への投資 - 2024-09-30 (59百万円)

目的: 新規事業

詳細: リアルエステート事業とセールスプロモーション事業への投資

負債・純資産と自己資本比率の推移

以下は過去の負債・純資産と自己資本比率の推移を示すグラフです。自己資本比率とは、企業の総資産のうち、返済する必要のない「自己資本」がどのくらいの割合を占めているかを示す財務指標です。

簡単に言うと、その企業がどれだけ借金に頼らずに経営しているか、つまり財務の安全性がどれくらい高いかを表す指標となります。

貸借対照表の比較図

以下は過去の貸借対照表の過去と現在を比較する図です。貸借対照表の比較図は、企業の財務状況の変化を時系列で把握するのに役立ちます。資産・負債・純資産の各項目が増減しているかを見ることで、会社の体力(安全性)が強まっているか、借金が増えてリスクが高まっているか、あるいは投資活動が活発かなどを一目で判断できます。これにより、単年度では見えない経営の傾向や潜在的な問題を読み解くことができます。

純利益・配当推移

以下は過去の利益・配当の推移を示すグラフです。純利益・配当の推移グラフは、企業がどれだけ稼ぎ、その利益を株主にどれだけ還元しているかを示します。純利益の伸びと配当の増減を比較することで、企業の成長性、株主還元への姿勢、そして将来の投資に資金を回しているかなど、経営戦略を読み解くヒントが得られます。これにより、その企業が健全な成長をしているか、あるいは無理な配当をしていないかなどを判断できます。

純利益と配当性向の散布図

以下は過去の純利益と配当性向の散布図です。純利益と配当性向の散布図は、企業の稼ぐ力(純利益)と、その利益をどの程度株主に還元しているか(配当性向)の関係性を視覚的に示します。プロットされた各点が右上に位置するほど、純利益も配当性向も高いことを意味し、企業が成長しながら株主還元も積極的であることを示唆します。これにより、企業の利益創出力と株主還元のバランスを把握できます。

棚卸資産と在庫回転率の推移

以下は過去の棚卸資産と在庫回転率の推移を示すグラフです。棚卸資産とは、企業が在庫として持っている商品や原材料などの資産のことです。在庫回転率とは、一定期間における棚卸資産の回転数を示す指標で、在庫の効率性を測るための指標です。在庫回転率が高いほど、在庫が効率的に回転していることを示し、在庫の滞留が少ないことを意味します。